日銀や公的データを活用し、金利と物価の見方をマスター!

【eラーニング】 受講料: 13,200 円(税込)

【日本FP協会継続教育対象講座】

課目:金融資産運用設計 認定単位数:AFP:4.5/CFP:4.5

MENU

セミナーの特徴

公的機関の経済データを使って、自由自在に分析するための方法を伝授します。パソコンを使って実際のデータを引き出し、基本的な活用方法を説明します。

FPの皆様の情報源としてご活用いただけるセミナーです。

本セミナーでは、日本の金利、それに関連した物価のヒストリカルデータの出し方や見方を取り上げます。市場金利である国債の金利を取り上げ、過去どうなっていたか、そしてそれらに関連する物価動向がどうなっていたかを見ていきます。今後の先行きを考える上でも参考になる情報が満載です。

本コースは、2023年12月に開催されたFP継続教育セミナーを収録し、再構成してお送りするものです。映像および資料の内容は、セミナー当日または資料作成日時点のものです。

こんな方におすすめ

- FPの方、見栄えがいい図表を作りたいと考えている方

- 金融機関にお勤めの方

- これからの金利動向に関心がある方

- テレビや新聞の報道以上の情報を得たい方

セミナーのご紹介

最近にわかに上昇し始めた日本の金利、どこまで上がるのか気になるところです。家計への影響が大きい住宅ローン金利や企業の調達金利などが上昇し始めました。日本経済だけではなく、外国為替、特にドル・円に影響を与える可能性が高まっています。

本セミナーでは、日本の金利、それに関連した物価のヒストリカルデータの出し方や見方を取り上げます。

「金利」というと、一般になじみのある預金金利や貸出金利などいろいろありますが、ここではそれらの算出基本となる、市場金利である国債の金利を取り上げます。国債の金利は10年の長期金利一つだけではなく、短期から40年まで多数存在しています。これらの金利が過去どうなっていたか、そしてそれらに関連する物価動向がどうなっていたかを見ていきます。

FPの皆様の情報源としてご活用いただけるほか、金融機関に勤務されている方、また新人研をはじめ転職や異動による関連知識の研修などにも使える、汎用性が高い内容です。今後の先行きを予測する上でも参考になる内容です。

eラーニングでの提供について

| 提供方法 | eラーニングプログラム |

|---|---|

| 受講期間 |

1か月(標準学習期間:1か月、在籍期間:1か月) ※在籍期間とは、ログイン可能な期間を表します。 |

| 教材構成 |

収録時間 約3時間 セミナー資料 1セット(講義資料) 終了アンケート 1回分 ※講義資料はPDF形式でダウンロードが可能です。 |

| 修了基準 |

期限内にセミナーをすべてご覧いただき、終了アンケートにご回答ください。 ※セミナー映像は受講期間内であれば繰返し見ることが出来ます。 |

講師

牧野 静六(まきの・せいろく)

- シグマベイスキャピタル株式会社フェロー

- 金融・証券コンサルタント/日本証券アナリスト協会検定会員

慶応大学卒、計量経済学を専攻。みずほ証券(旧新日本証券)で主に債券トレーディング、法人営業などに従事、機関投資家の債券運用や債券店頭オプションなどの金融デリバティブビジネスに長年携わる。

1999年に退社後、米系のメリルリンチ証券やベアー・スターンズ証券で証券化商品を中心に法人営業、独立系証券では仕組債ビジネスのインフラ整備や組成、投資顧問会社では金融法人に対するオルタナティブビジネスを行う。

2012年以降、証券アナリスト講座の経済学講師、その後、金融・証券の実務研修を大手日系証券や外資系証券の社員及び官庁職員向けに行っているほか、金融ビジネスに関する電子書籍も積極的に執筆している。

主な研修テーマとして、「証券分析・経済新聞の見方・ディスカッション」、「経済時事分析講座(リテール営業に役立てる経済学)」、「プライベートバンク営業研修 富裕層のファンドビジネス」、「ホールセール新人研修 経済」、「富裕層の海外投資事情及び外資系金融機関の実務」がある。

主な著書

- 『最新版:図表で見る米国の経済・金融市場 ~ 全体像を知る』(Kindle版)

- 『投資信託を見直そう:良い成果を出すために』(Kindle版)

- 『官製相場の終焉:過剰流動性相場の終わり』(Kindle版)

カリキュラム

- 日本の市場金利

・国債の市場金利とは

・発行市場と流通市場

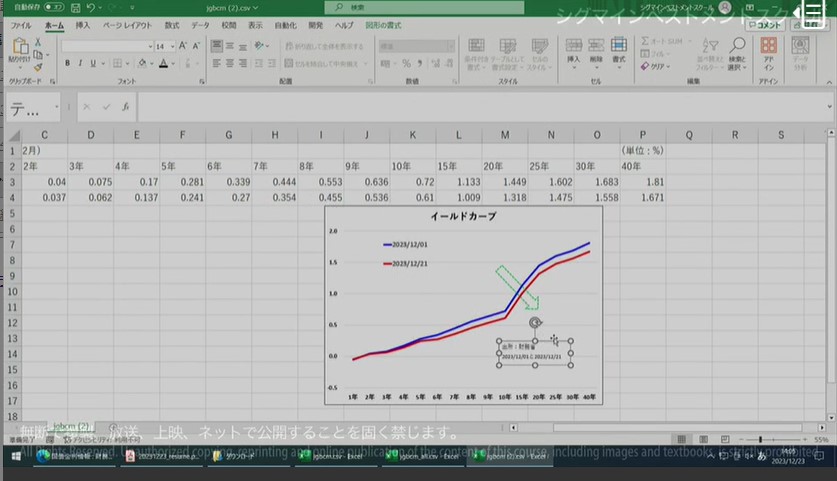

・どういった期間の金利があるのか - イールドカーブを出す

・イールドカーブとは

・日銀の金融政策の一つ、イールドカーブ・コントロールを知る

・いびつなイールドカーブを確認する - 日本の物価

・主な物価指数データを出す

・消費者物価指数(CPI)と国内企業物価指数(PPI)

・物価指数と物価上昇率 - 日本の物価上昇率と金利との関係を見る

・物価と金利との相関を見る

・金利に影響を与える可能性のある要因とは - 金利と為替との関係

・内外金利差と実質内外金利差

・為替に影響を与えるその他の要因

受講料

13,200 円(税抜価格 12,000円)

FP資格をお持ちの方へ

お申し込みフォームにお持ちの資格(AFP資格/CFP資格)をご入力ください。

| 種類 | 通信 |

|---|---|

| 課目 | 金融資産運用設計 |

| 認定単位数 | AFP:4.5/CFP:4.5 |

| 修了条件 | なし |

お申し込み方法

WEB申込

下記申込みフォームに必要事項を入力し、送信してください。

(お申し込みボタンを押すと、新しいウィンドウまたはタブが開きます。)

送信されますと、弊社より確認メールが届きます。

お問合せ

本サービスに関するお問い合わせは、画面上部の「お問い合わせ」からどうぞ。

※入力欄にサービス名をご記入いただき、ご質問内容をご入力ください。

免責事項

本セミナーにおいて、特定の商品や株式における個別銘柄、業種などの推奨は行なっておりません。したがって、株式や債券等の個別銘柄に関するお問い合わせや、株式市場の方向感、政治情勢に関するコメントなど、株式その他の投資の判断に影響を及ぼすと思われるものについてのお問い合わせに関しまして、一切お受けいたしません。最終的な投資判断はご自身でお願いします。

リスク等について

【株式・債券】

価格変動リスク:株価、債券価格、金利等の変動により、投資元本を割り込むことがあります。また、株式・債券発行者の経営・財務状況の変化及びそれらに関する外部評価の変化等により、投資元本を割り込んだり、その全額を失うことがあります。一方、債券によっては、期限前に償還されることがあり、これによって投資元本を割り込むことがあります。

流動性リスク:市場環境の変化、株式・債券発行者の経営・財務状況の変化及びそれらに関する外部評価の変化等により売買に支障を来たすなど、換金できないことにより、投資元本を割り込むことがあります。

【信用取引等】

信用取引、外国為替証拠金取引や有価証券関連デリバティブ取引においては、委託した証拠金を担保として、証拠金を上回る多額の取引を行うことがありますので、価格や流動性の変動により生じた損失の額が証拠金の額を上回る(元本超過損が生じる)ことがあります。